Cílem tohoto příspěvku je shrnutí podmínek, za kterých je oprávněn provést zaměstnavatel jako plátce daně roční zúčtování záloh a daňového zvýhodnění za rok 2015 (dále též „roční zúčtování“) svým zaměstnancům, kteří uplatňují daňové zvýhodnění na vyživované děti ve společně hospodařící domácnosti.

Úvodem je třeba uvést, že všechny základní podmínky pro provedení ročního zúčtování záloh a daňového zvýhodnění pro rok 2015 zůstaly v zákoně č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále též „ZDP“), zachovány:

- roční zúčtování se provádí jen zaměstnanci, který o ně písemně požádá nejpozději do 15. února po uplynutí zdaňovacího období (nejlépe v oddíle III. Prohlášení k dani) a v této lhůtě dodá také doklady k ročnímu zúčtování záloh,

- plátce ho neprovede, pokud zaměstnanec podklady ve stanovené lhůtě nepředloží,

- roční zúčtování se provede nejpozději do 31. března,

- nedoplatky se nevybírají a

- přeplatky nad 50 Kč se zaměstnanci vrací nejpozději při zúčtování mzdy za březen 2016,

- roční zúčtování je určeno jen pro zaměstnance, který není povinen podat za rok 2015 přiznání k dani z příjmů fyzických osob a nebude podávat daňové přiznání ani dobrovolně,

- v tomto roce pobíral mzdu pouze od jednoho nebo od více plátců daně postupně včetně mezd zúčtovaných nebo vyplacených poplatníkovi těmito plátci dodatečně v době, kdy poplatník pro ně již nevykonával závislou činnost nebo funkci, a

- také podepsal u všech těchto plátců Prohlášení k dani.

Prozatím mzdové účetní vystavovaly na žádost zaměstnance, který podával po uplynutí zdaňovacího období přiznání k dani z příjmů fyzických osob, Potvrzení o zdanitelných příjmech, sražených zálohách a vyplacených daňových bonusech (pro rok 2015 byl pro tyto účely vydán nepovinný tiskopis MFin 5460 – vzor č. 23), nebo případně Potvrzení o zdanitelných příjmech ze závislé činnosti plynoucích na základě dohod o provedení práce zdaněných srážkovou daní podle zvláštní sazby daně podle § 6 odst. 4 ZDP (tiskopis 25 5460/A MFin 5460/A – pro rok 2015 byl vydán vzor č. 2). Obě tato potvrzení jsou povinnou přílohou k daňovému přiznání.

Za rok 2015 budou vydávat na žádost zaměstnance kromě těchto potvrzení novou povinnou přílohu, kterou bude muset přiložit k daňovému přiznání povinně ne jejich zaměstnanec, ale druhý z poplatníků žijící s ním ve společně hospodařící domácnosti, bude-li chtít uplatnit v daňovém přiznání daňové zvýhodnění na vyživované děti. Tedy Potvrzení zaměstnavatele druhého z poplatníků pro uplatnění nároku na daňové zvýhodnění, které dosud zaměstnavatel vystavoval pouze pro zaměstnavatele druhého z poplatníků vyživujícího děti téže společně hospodařící domácnosti, aby ten mohl daňové zvýhodnění uplatnit (nový tiskopis 25 5558 MFin 5558 vzor č. 1). Uvede v něm, na které děti její zaměstnanec uplatňuje daňové zvýhodnění a v jaké výši.

V roce 2015 se musely mzdové účetní na počátku roku vyrovnat s řadou nových ustanovení v zákoně o daních z příjmů fyzických osob. Nejobtížnější úpravou bylo naučit zaměstnance pracovat s novým tiskopisem Prohlášení k dani, neboť od tohoto roku náleží poplatníkovi daňové zvýhodnění podle počtu vyživovaných dětí žijících s ním ve společně hospodařící domácnosti s tím, že byly zvýšeny částky daňového zvýhodnění na druhé dítě a na třetí a každé další dítě. To jsme s úspěchem díky obětavé práci mzdových účetních zvládly a nyní se musíme vyrovnat s novinkami týkajícími se provedení ročního zúčtování záloh za rok 2015.

Poplatník má v roce 2015 podle § 35c odst. 1 ZDP nárok na daňové zvýhodnění na vyživované dítě žijící s ním ve společně hospodařící domácnosti na území členského státu EU nebo státu tvořícího Evropský hospodářský prostor:

- ve výši 13 404 Kč ročně (1 117 Kč měsíčně) na jedno dítě,

- ve výši 15 804 Kč ročně (1 317 Kč měsíčně) na druhé dítě a

- ve výši 17 004 Kč ročně (1 417 Kč měsíčně) na třetí a každé další dítě.

I v tomto roce platí, že částka daňového zvýhodnění na vyživované dítě s průkazem ZTP/P se zvyšuje na dvojnásobek a daňové zvýhodnění na toto dítě lze optimalizovat.

Pro účely uplatnění daňového zvýhodnění v roce 2015 byl vydán pro zaměstnance nový tiskopis „Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti“ – vzor č. 24 (dále též „Prohlášení k dani“), ve kterém byly doplněny nové povinné údaje o vyživovaných dětech s tím, že zde musí poplatník uvést počet všech vyživovaných dětí v rámci své domácnosti a také v jaké výši na každé z nich daňové zvýhodnění uplatňuje (zda ve výši „1, 2, 3 anebo N“). Ostatní poplatníci, kteří neuplatňují daňové zvýhodnění na děti, mohli nadále použít předchozí vzory prohlášení.

Zaměstnaní poplatníci vyživující ty samé děti v rámci jedné společně hospodařící domácnosti museli pro tyto účely doložit nové potvrzení od zaměstnavatele druhého z poplatníků. Pro tyto účely lze použít tiskopis MFin 5556 – vzor č. 1 „Potvrzení zaměstnavatele druhého z poplatníků pro uplatnění nároku na daňové zvýhodnění. V potvrzení plátce daně uvádí nejen to, na které vyživované děti v rámci téže společně hospodařící domácnosti druhý z poplatníků uplatňuje daňové zvýhodnění, ale také v jaké výši je uplatňuje (zda ve výši 1, 2, 3 a nebo N). Pokud ale daňové zvýhodnění v rámci téže společně hospodařící domácnosti uplatňuje pouze jeden z poplatníků, předloží se zjednodušené potvrzení (vzor vydán nebyl) s tím, že zde postačuje uvést, že druhý z poplatníků daňové zvýhodnění na žádné dítě neuplatňuje.

Dojde-li u poplatníka, který uplatňuje daňové zvýhodnění, v průběhu zdaňovacího období ke změně v počtu vyživovaných dětí (i když jsou případně označeny v Prohlášení k dani jako „N“), má tento poplatník povinnost tuto změnu neprodleně svému zaměstnavateli písemně oznámit (dle § 38k odst. 8 ZDP) do konce měsíce, kdy k takové změně dojde, a to v Prohlášení k dani v části II, v tzv. změnové tabulce, a upravit částky daňového zvýhodnění na ostatní děti. V případě, že si daňové zvýhodnění na vyživované děti poplatníci rozdělili, musí tak učinit oba dva a oba předložit znovu Potvrzení od zaměstnavatele druhého z poplatníků.

Pro zdaňovací období 2016 zůstává nadále v platnosti stávající vzor č. 24 tiskopisu Prohlášení k dani určený zejména pro poplatníky, kteří budou v roce 2016 uplatňovat daňové zvýhodnění u zaměstnavatele anebo slevu za umístění dítěte podle § 35ba odst. 1 písm. g) ZDP, tj. nový vzor tiskopisu Prohlášení k dani pro rok 2016 nebude vydán. Pro zdaňovací období 2016 lze však u ostatních poplatníků použít i předcházející vzory č. 23 až 21 za předpokladu, že budou splňovat náležitosti dané § 38k zákona o daních z příjmů.

V této souvislosti je třeba uvést, že pro rok 2016 se v souladu s Programovým prohlášením vlády navrhuje v novele zákona o daních z příjmů s číslem sněmovního tisku 612 další zvýšení daňového zvýhodnění, a to na druhé dítě o 100 Kč měsíčně (tj. o 1 200 Kč ročně) a na třetí a každé další dítě o 300 Kč měsíčně (tj. o 3 600 Kč ročně), oproti daňovému zvýhodnění, které je uplatňováno v roce 2015. Pro rok 2016 se tedy navrhuje daňové zvýhodnění na vyživované dítě ponechat beze změny u jednoho dítěte (aktuálně 13 404 Kč ročně) a zvýšit částku na druhé dítě ze stávajících 15 804 Kč ročně na 17 004 Kč ročně a také zvýšit částku na třetí a každé další dítě ze stávajících 17 004 Kč na 20 604 Kč. Maximální výše daňového bonusu (60 300 Kč) zůstává nezměněna.

Návrh zvýšení částek daňového zvýhodnění na druhé a na třetí a každé další vyživované dítě pro rok 2016.

| Výše daňového zvýhodnění v Kč | 2014 | 2015 | 2016 |

|---|---|---|---|

| Na jedno dítě | 13 404 | 13 404 | 13 404 |

| Na druhé dítě | 13 404 | 15 804 | 17 004 |

| Na třetí a každé další dítě | 13 404 | 17 004 | 20 604 |

Účinnost řádné novely zákona o daních z příjmů byla původně plánovaná od začátku roku 2016. Vzhledem k tomu, že tato změna neprošla zatím legislativním procesem, bude možno vyšší částky daňového zvýhodnění uplatnit v případě jejího schválení až po nabytí účinnosti novely a daňové zvýhodnění za celý rok 2016 se dorovná až v rámci ročního zúčtování záloh nebo v daňovém přiznání.

Výše limitů pro výplatu daňových bonusů zůstane pro rok 2016 sice nezměněna, ale v návaznosti na zvýšení minimální mzdy se zvýší hranice příjmů, při které lze daňové bonusy vyplatit:

- v roce 2015 se jedná o částku ve výši šestinásobku minimální mzdy, která činí 55 200 Kč za rok, a u poplatníků s příjmy ze závislé činnosti ve výši 1/2 minimální mzdy (která činí 1/2 z 9 200 Kč), tj. 4 600 Kč za měsíc,

- v roce 2016 z důvodu zvýšení minimální mzdy se jedná o částku ve výši šestinásobku minimální mzdy, která činí 59 400 Kč za rok, a ve výši 1/2 minimální mzdy, která činí 1/2 z 9 900 Kč, tj. 4 950 Kč za měsíc.

Nedosáhne-li úhrn zdanitelných příjmů u zaměstnance při ročním zúčtování záloh šestinásobku minimální mzdy, vznikne zaměstnanci nárok jen na roční slevu na dani a daňový bonus zaměstnanci nelze přiznat. Při ročním zúčtování takový zaměstnanec nárok na měsíční daňové bonusy vyplacené v průběhu roku nárok neztrácí, tzn., že je nemusí vracet. To ale neplatí, bude-li takový zaměstnanec podávat daňové přiznání, neboť v takovém případě se na vyplacené měsíční daňové bonusy pohlíží jako na daňový nedoplatek.

V § 35c odst. 4 ZDP bylo dále od roku 2015 upřesněno, že zahrne-li poplatník příjmy zdaněné v průběhu zdaňovacího období srážkou podle zvláštní sazby daně do ročního základu daně v daňovém přiznání v souladu s § 36 odst. 7 nebo 8 ZDP, tyto příjmy se započtou do limitu pro výplatu daňového bonusu stanoveného ve výši šestinásobku minimální mzdy (tj. z dohod o provedení práce do výše 10 000 Kč měsíčně u zaměstnavatele, kde poplatník nepodepsal Prohlášení k dani).

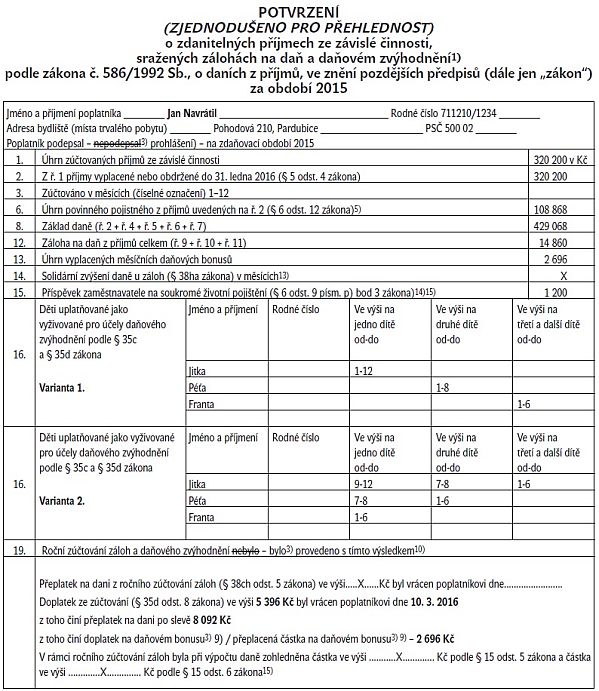

Pro účely uplatnění daňového zvýhodnění po uplynutí roku (v DAP nebo při RZZ u posledního zaměstnavatele) byl dále upravený tiskopis Potvrzení o zdanitelných příjmech ze závislé činnosti, sražených zálohách na daň a daňovém zvýhodnění (Tiskopis 25 5460 MFin 5460 – vzor č. 23), zejména se jedná o řádek č. 16, kde jsou zapracovány nové sloupce pro uplatnění daňového zvýhodnění v diferencované výši. Uvede se zde jméno a příjmení dítěte, rodné číslo a kalendářní měsíce, ve kterých bylo u něj uplatněno daňové zvýhodnění ve výši na jedno dítě, nebo na druhé dítě, anebo ve výši náležející na třetí a každé další dítě (měsíce se vyznačí číselně, např. 1-12 nebo 9-12 či 1, 3, 4 a 5 atp.).

V § 35c odst. 6 ZDP se zpětnou účinností ještě pro rok 2014 dále upřesnilo, že jedná-li se o vlastního vnuka nebo vnuka druhého z manželů, je třeba, aby poplatník nejen s tímto vnukem sdílel společně hospodařící domácnost, ale další podmínkou je, aby jeho rodiče neměli dostatečné příjmy, ze kterých by mohli daňové zvýhodnění na toto dítě uplatnit (tj. že nevznikl ani nárok na daňový bonus).

Vyživované děti se nově posuzují „dohromady“

V § 35c odst. 1 ZDP je počínaje rokem 2015 stanoveno, že je-li v jedné společně hospodařící domácnosti vyživováno více dětí, posuzují se pro účely tohoto ustanovení (§ 35c a § 35d ZDP) dohromady. Výše daňového zvýhodnění není přitom závislá na pořadí narozených dětí, ale jedná se o dohodu poplatníků. Poplatník, který v rámci společně hospodařící domácnosti vyživuje více dětí, se musí sám rozhodnout, na které dítě bude uplatňovat daňové zvýhodnění ve výši stanovené na jedno dítě (1), na které ve výši stanovené na druhé dítě (2) a na které ve výši stanovené na třetí a každé další dítě (3).

Vyživuje-li dítě (děti) v jedné společně hospodařící domácnosti více poplatníků, může je podle § 35c odst. 9 ZDP jako vyživované ve zdaňovacím období nebo v témž kalendářním měsíci jako dříve uplatnit jen jeden z nich. Předpokládá se, že tito poplatníci se mezi sebou dohodnou, který z nich daňové zvýhodnění na tyto děti uplatní, tzn.,

- zda je bude uplatňovat pouze jeden z nich, anebo

- zda si daňové zvýhodnění na více dětí rozdělí (i za těchto okolností se děti vyživované oběma poplatníky pak posuzují dohromady), a

- nově se také poplatníci musí dohodnout na tom, v jaké výši budou na více dětí daňové zvýhodnění uplatňovat.

Pro stanovení daňového zvýhodnění je možné posuzovat dohromady pouze děti, které lze podle ustanovení § 35c odst. 6 ZDP považovat za vyživované poplatníkem (nikoliv všechny děti, o které fakticky poplatník v rámci své domácnosti pečuje). A pokud lze považovat alespoň dvě děti za vyživované u více poplatníků, mohou si poplatníci daňové zvýhodnění na těchto více dětí rozdělit; jedná-li se ale o děti vyživované u obou poplatníků, platí, že tyto děti se posuzují pro účely uplatnění daňového zvýhodnění dohromady (tj. daňové zvýhodnění si na ně jeden z poplatníků pak uplatní ve výši „1“ a druhý ve výši „2“).

U druha (družky) nelze posuzovat dohromady ale děti, které má druh nebo družka z dřívějšího vztahu (na které může podle § 35c odst. 6 ZDP uplatnit daňové zvýhodnění pouze jeden z nich), s dětmi, které mají společně (které jsou vyživované u obou jako děti vlastní). U druha (obdobně u družky) se ale dohromady posuzují nejen děti, které má společně s družkou, ale i děti, které má z dřívějšího vztahu, pokud s ním nadále žijí ve společně hospodařící domácnosti.

K obdobné situaci může dojít např. u babičky, která žije ve společně hospodařící domácnosti se svými vnuky. Jedná-li se o vlastního vnuka nebo vnuka druhého z manželů, je třeba, aby poplatník nejen s tímto vnukem sdílel společně hospodařící domácnost, ale další podmínkou pro uplatnění prarodičem je, aby jeho rodiče neměli dostatečné příjmy, ze kterých by mohli daňové zvýhodnění na toto dítě uplatnit, tj. že poplatníkovi nevznikl ani nárok na daňový bonus.

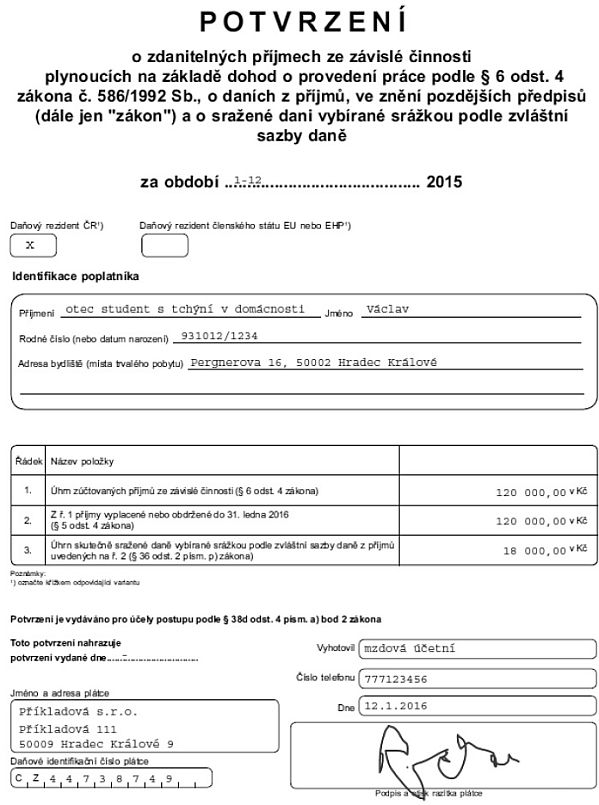

Pokud se bude jednat o rodiče, kde matka nemá žádné příjmy a otec studující na vysoké škole má příjem ze závislé činnosti plynoucí na základě dohody o provedení práce např. v úhrnu ve výši 120 000 Kč za rok, uplatní otec základní slevu na dani (do nuly) a poté daňové zvýhodnění na své nezletilé dítě. Vzhledem k výši příjmu bude mít otec dítěte nárok na daňový bonus v souladu s § 35c odst. 4 ZDP a babička tedy daňové zvýhodnění na toto vnouče uplatnit nemůže (bonus je také daň).

Dosáhne-li však příjem otce dítěte v roce 2015 (nikoliv základ daně) např. pouze 54 000 Kč (hrubý příjem), uplatní otec pouze základní slevu na dani, a daňové zvýhodnění v podobě daňového bonusu uplatnit nemůže, jelikož jeho příjem nedosáhl ani šestinásobku minimální mzdy. V takovém případě, pokud vnouče žije ve společně hospodařící domácnosti také s babičkou, může si poplatnice (babička) uplatnit daňové zvýhodnění na vnuka.

Pokud by ale otec dítěte měl pouze příjem z dohody o provedení práce např. ve výši 10 000 Kč měsíčně od zaměstnavatele, u kterého nepodepsal prohlášení k dani a zaměstnavatel mu srážel 15% daň zvláštní sazbou daně (za rok 2015 v úhrnné výši 18 000), pak má dvě možnosti, jak daňové zvýhodnění na své dítě uplatnit. Buď u zaměstnavatele zpětně podepsat prohlášení k dani podle § 38k odst. 7 ZDP, zároveň pořádat o RZZ a daňové zvýhodnění na dítě v něm uplatnit, nebo požádat o vystavení Potvrzení o zdanitelných příjmech ze závislé činnosti plynoucích na základě dohod o provedení práce za zdaňovací období 2015 a podat daňové přiznání. V obou případech si uplatní základní slevu na poplatníka a celá sražená daň 18 000 Kč mu bude vrácena jako přeplatek na dani a navíc mu bude vyplacen daňový bonus na dítě 13 404 Kč. Pokud bude podávat daňové přiznání, pak zaměstnavatelem vystavené Potvrzení o zdanitelných příjmech ze závislé činnosti plynoucích na základě dohod o provedení práce zdaněných srážkovou daní podle zvláštní sazby je povinnou přílohou k DAP (viz Potvrzení str. 18).

Postup při ročním zúčtování daňového zvýhodnění u zaměstnavatele

Po uplynutí roku vypořádá celkový nárok na daňové zvýhodnění a na daňový bonus zaměstnavatel na žádost u zaměstnance, který nemá povinnost podat daňové přiznání podle § 38g ZDP, v rámci ročního zúčtování. Pro názornost si provedení takového ročního zúčtování ukážeme na příkladu.

Při ročním zúčtování daňového zvýhodnění není třeba za běžných okolností provádět žádné zvláštní výpočty. Pouze je nutno dodržet způsob uplatnění daňového zvýhodnění a rozdělení dětí do příslušných kategorií, tak jak byl poplatníkem zvolen v průběhu roku. Pokud před provedením ročního zúčtování zjistí plátce daně nesprávnosti (např. že poplatník neoznámil, že zletilé dítě zanechalo studia apod.), musí nejdříve vybrat (srazit) nedoplatky na zálohách, resp. na přeplacených měsíčních bonusech dle § 38i ZDP, a až poté provést poplatníkovi roční zúčtování (při ročním zúčtování totiž nelze již dlužnou částku na dani nebo na bonusu vybrat).

Při stanovení celkové výše daňového zvýhodnění v rámci RZZ vychází plátce daně z údajů uvedených ve mzdovém listu poplatníka (zejména z úhrnu nárokových částek měsíčního daňového zvýhodnění a úhrnu vyplacených měsíčních bonusů), z Prohlášení k dani a změnových tabulek, z potvrzení od předchozího zaměstnavatele (při změně zaměstnání) a z dalších průkazů, které má k dispozici, resp. které byly poplatníkem předloženy příp. ještě dodatečně (nejdéle do 15. 2. po uplynutí roku).

Za běžných okolností se částka daňového zvýhodnění náležejícího poplatníkovi při ročním zúčtování na vyživované dítě (děti) bude rovnat součtu měsíčních daňových zvýhodnění uplatněných poplatníkem v průběhu roku a tato částka musí být ve mzdovém listu po uplynutí zdaňovacího období vyčíslena – viz § 38j odst. 2 písm. g) ZDP – na mzdovém listě musí být uveden i úhrn měsíčních daňových bonusů.

Pro úplnost lze poznamenat, že poplatník může předložit průkazy pro uplatnění daňového zvýhodnění případně i dodatečně (§ 38k odst. 7) se žádostí o roční zúčtování (tj. nejpozději do 15. února po uplynutí roku) a plátce může přihlédnout i k těmto průkazům. Dodatečně se rozhodné skutečnosti přitom prokazují stejnými doklady jako v průběhu zdaňovacího období při výpočtu zálohy s tím, že mohou být vydány s pozdějším datem, ale musí z nich být patrný vznik nebo zánik rozhodných skutečností. K průkazům předloženým po této lhůtě (po 15. 2.) ale již zaměstnavatel nemůže přihlédnout a pro zaměstnance je řešením pouze podání daňového přiznání.

Obecně přitom při RZZ platí, že pokud si poplatníci daňové zvýhodnění v průběhu roku již určitým způsobem u zaměstnavatele uplatnili a po skončení roku je chtějí uplatnit zcela jinak, než tomu bylo v průběhu roku, pak takovou změnu mohou provést pouze prostřednictvím daňového přiznání podaného oběma (jeden z nich pak uhradí případný daňový nedoplatek a druhý uplatní přeplatek na dani). Výjimkou jsou případy, kdy daňové zvýhodnění sice jedním z rodičů v průběhu roku u plátce daně uplatněno bylo, ale nebylo poskytnuto např. z důvodu dlouhodobé nemoci apod. Ke zcela odlišné situaci dojde pak za okolností, kdy poplatník uplatňoval daňové zvýhodnění neoprávněně a plátce daně musí dlužné částky na zálohách nebo přeplacené částky na bonusech neprodleně správci daně uhradit. V takovém případě je pak další postup pro plátce daně upraven v § 38i ZDP.

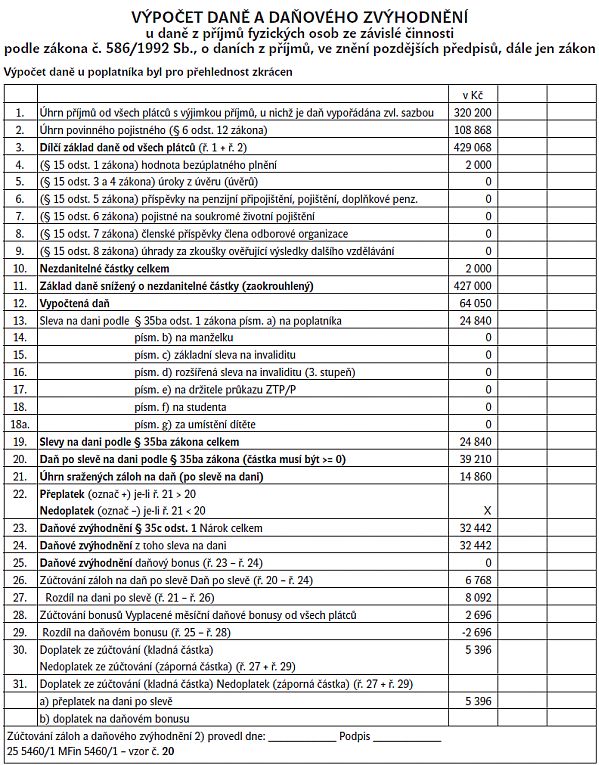

výpočet RZZ za rok 2015 u poplatníka, který uplatňuje daňové zvýhodnění na 3 děti

Pan Navrátil v průběhu roku uplatňoval daňové zvýhodnění (dále: DZV) na 3 děti, a jeho manželka daňové zvýhodnění na žádné dítě neuplatňovala. Žádné z nich není držitelem průkazu ZTP/P, u kterých se daňové zvýhodnění zdvojnásobuje.

Jednalo se o tyto děti:

| Jitku | od ledna do prosince |

| Péťu | od ledna do konce srpna (ukončil studium střední školy) |

| Frantu | od ledna do června (ukončil studium vysoké školy) |

Varianta 1 - nejjednodušší:

| Dítě/měsíc | I. | II. | III. | IV. | V. | VI. | VII. | VIII. | IX. | X. | XI. | XII. | DZV (v Kč) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Jitka | 1. | 1. | 1. | 1. | 1. | 1. | 1. | 1. | 1. | 1. | 1. | 1. | 12 x 1 117 = 13 404 |

| Péťa | 2. | 2. | 2. | 2. | 2. | 2. | 2. | 2. | X | X | X | X | 8 x 1 317 = 10 536 |

| Franta | 3. | 3. | 3. | 3. | 3. | 3. | X | X | X | X | X | X | 6 x 1 417 = 8 502 |

| Celkem | 32 442 |

Varianta 2 – Jitka nebyla celý rok označena jako „první dítě“, proto při ukončení studia zletilých synů došlo k „přečíslování dětí“ v Prohlášení k dani ve změnové tabulce:

| Dítě/měsíc | I. | II. | III. | IV. | V. | VI. | VII. | VIII. | IX. | X. | XI. | XII. | DZV (v Kč) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Jitka | 3. | 3. | 3. | 3. | 3. | 3. | 2. | 2. | 1. | 1. | 1. | 1. | 6x1417=8502 2x1317=2634 4x1117=4468 Jitka 15604 |

| Péťa | 2. | 2. | 2. | 2. | 2. | 2. | 1. | 1. | X | X | X | X | 6x1317=7902 2x1117=2234 Péťa 10136 |

| Franta | 1. | 1. | 1. | 1. | 1. | 1. | X | X | X | X | X | X | 6x1117=6702 |

| Celkem | 32442 |

Z výše uvedených tabulek vyplývá, že pokud žádné z dětí není držitelem průkazu ZTP/P, pak pro výpočet RZZ je rozhodné pouze to, že poplatník uplatňoval 6 měsíců 3 děti, 2 měsíce 2 děti a 4 měsíce jedno dítě a výsledek bez ohledu na očíslování dětí je matematicky stále shodný (jako varianta 1). Není proto nutné dělat složité výpočty. Pokud by však některé z dětí bylo ZTP/P, pak by bylo pro zaměstnance nejvýhodnější, aby vzhledem k dvojnásobku uplatňoval toto dítě vždy na nejvyšší pozici.

Z níže uvedeného mzdového listu pana Navrátila je patrné, že poplatník má měsíční příjem 30 000 Kč hrubého, ale ve dvou měsících byl nemocný, a jeho plat byl proto nižší.

| Hrubá mzda | Soc. + Zdrav. 25 %+9 % |

Superhrubá zaokr. |

Záloha 15 % |

Sleva na poplat. | Počet uplat. dětí | DZV | Sleva | Vypl. bonus | Sražená záloha | |

|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 3 | 3 851 | 3 851 | 0 | 109 |

| 2 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 3 | 3 851 | 3 851 | 0 | 109 |

| 3 | 16 000 | 5 440 | 21 500 | 3 225 | 2 070 | 3 | 3 851 | 1 155 | 2 696 | 0 |

| 4 | 4 200* | 1 428 | 5 700 | 855 | 2 070 | 3 | 3 851 | nebyla | 0 | 0 |

| 5 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 3 | 3 851 | 3 851 | 0 | 109 |

| 6 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 3 | 3 851 | 3 851 | 0 | 109 |

| 7 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 2 | 2 434 | 2 434 | 0 | 1 526 |

| 8 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 2 | 2 434 | 2 434 | 0 | 1 526 |

| 9 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 1 | 1 117 | 1 117 | 0 | 2 843 |

| 10 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 1 | 1 117 | 1 117 | 0 | 2 843 |

| 11 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 1 | 1 117 | 1 117 | 0 | 2 843 |

| 12 | 30 000 | 10 200 | 40 200 | 6 030 | 2 070 | 1 | 1 117 | 1 117 | 0 | 2 843 |

| Suma | 320 200 | 108 868 | 429 068 | 32 442 | 2 696 | 14 860 |

* Není nárok na daňový bonus – mzda nebyla ani ve výši 1/2 minimální mzdy.

Pan Navrátil však po provedeném ročním zúčtování požádal u zaměstnavatele o vystavení Potvrzení o zdanitelných příjmech, neboť si až pozdě uvědomil, že měl v roce 2015 ještě příjem z nájmu garáže ve výši 7 200 Kč.